القوائم المالية

- القوائم المالية -

- الرئيسية

- المحاسبة المالية

- المحاسبة الادارية

- محاسبة تكاليف

- التحليل المالي

- الاقتصاد

- بنوك

- محاسبة الضرائب و الزكاة

- المحاسبة الاسلامية

- تطوير المحاسبين

- التأمينات

- قسم تجارة الفوركس

- قسم البرامج المحاسبية

- موضوعات متفرقة في في علم المحاسبة

- المراجعة وتدقيق الحسابات

- دراسات الجدوى

- المحاسبة باللغة الإنجليزية

- المحاسبة الحكومية

- محاسبة الشركات

- إدارة أعمال

اشترك في قائمتنا البريدية للحصول على التحديثات الجديدة!

سجل بياناتك الان

- بواسطة الادمن

- January 10, 2026

هدفا الربحية والسيولة للمنشآت الاقتصادية

هدفا الربحية والسيولة للمنشآت الاقتصادية المنشأة - كوحدة اقتصادية - تهدف إلى بيع سلع و/أو تأدية خدمات لعملائها يحقق عائدا مجزيا لأصحابها. بالرغم من اختلاف هذه الشركات فان أهدافها متشابهة ، كل منها يجب أن يتقاضى أسعارا كافيه من العملاء لمقابله جميع تكاليف ممارسه النشاط مع بقاء قدر كاف كأرباح لأصحابها حتى يستمرون في ممارسة النشاط ، وهذه الحاجة لتحقيق دخل كاف لجذب رؤوس الأموال المستثمرة وبقائها هو ما نطلق عليه هدف الربحية ، وبالإضافة إلى ذلك يجب أن تحقق المنشأة هدف السيولة ، والسيولة معناها أن يكون لدى المنشأة النقدية اللازمة لسداد الالتزامات عند حلول ميعاد استحقاقها ، على سبيل المثال يمكن لشركة تقوم بإنتاج السيارات أن تحقق هدف الربحية عن طريق بيع سيارات كثيرة بسعر يغطى جميع التكاليف ويتبقى فائض يمثل ربحا للشركة ، ولكن إن لم يقم عملاء شركة إنتاج السيارات بسداد ثمن السيارات المباعة لهم بالسرعة الكافية لتمكين الشركة من سداد الموردين الذين تشترى منهم المواد والأجزاء اللازمة لصناعه السيارات وسداد أجور العاملين بها ومقابله كافه المدفوعات الأخرى فان الشركة تخفق في تحقيق هدف السيولة ، يجب الوفاء ب كلا الهدفين إذا كان للشركة أن تستمر في نشاطها وتكون ناجحة ،

- بواسطة المجلة

- January 10, 2026

أهمية استخدام الحاسب الآلي في مجال مراقبة المخزون

أهمية استخدام الحاسب الآلي في مجال مراقبة المخزون أصبح استخدام الحاسب الآلي في المجالات الإدارية المختلفة بشكل عام والمستودعات بشكل خاص يمثل أهمية خاصة لدى العديد من الشركات والمؤسسات وذلك للأسباب التالية: 1- تخفيض الأعمال الكتابية اللازمة في عمليات الاستلام والصرف. 2- تخفيض تكاليف التخزين. 3- إحكام الرقابة على الأصناف المخزنة. 4- سرعة تزويد الإدارة بتقارير شاملة الأصناف المخزنة. استخدامات الحاسب الآلي في مجال المستودعات: وتتركز أهم استخدامات الحاسب الآلي في مجال المستودعات فيما يلي: 1- تقدير معدلات الاستخدام للأصناف. 2- قياس الاختلافات بين معدلات الاستخدام المتوقعة والفعلية. 3- احتساب معدلات التخزين ( الحد الأعلى للمخزون والحد الأدنى وحد الطلب ). 4- سهولة الحصول على معلومات مباشرة عن الأصناف المخزنة. 5- سهولة الاطلاع على معلومات عن قيمة الأصناف المخزنة أو رأس المال المستثمر في المخزون. 6- تسهيل عمليات جرد المستودعات. زيـارة ميدانيـة رقـم (1) يقوم المدرب بتقسيم المتدربين إلى عدة مجموعات صغيرة ويكلفهم بالقيام بزيارة ميدانية لإحدى الشركات العاملة في المنطقة والتي تستخدم الحاسب الآلي في مجال المستودعات ويطلب منهم بعد ذلك كتابة تقرير يتناول النقاط التالية: 1- أهم النماذج التي يتم استخدامها عن طريق الحاسب. 2- الفوائد التي تحققت للشركة بعد قيامها باستخدام الحاسب الآلي في مجال المستودعات. 3- أهم التقارير التي يوفرها الحاسب للإدارة.

- بواسطة الادمن

- January 10, 2026

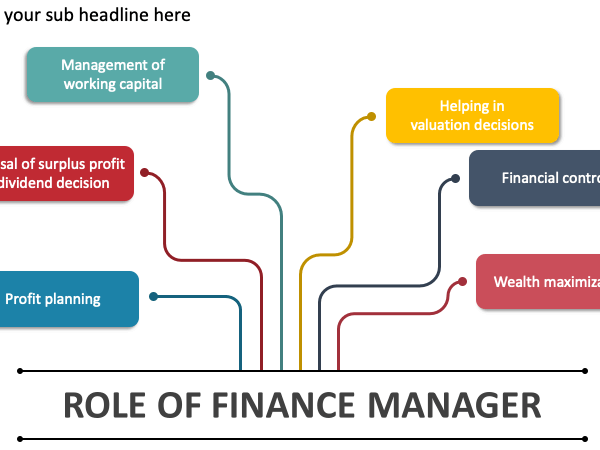

50 مهمة ومسئولية من مهام المدير المالي الناجح

50 مهمة ومسئولية من مهام المدير المالي الناجح المدير المالى هوا الشخص المسئول ماليا فى الشركة امام مجلس ادارة الشركة وعلية ان يعرف كل صادر ووارد فى المؤسسة والشركة بحيث يكون هوا من لدية التبرايرات الميزانيات النهائية والحسابات الختامية فى الشركة التى يعمل فيها ، وهوا المسئول ايضا عن وضع درسات الجدوى للمشاريع ويكون ملم ايضا با ادارة المصادر المالية للشركة تتضمَّن المهام والمسؤوليات والواجبات الوظيفية المكلف بها المدير المالي ما يلي: إدارة ميزانيات الشركة إدارة الحسابات إعداد التقارير الخاصة بأرباح الشركة والإشراف عليها النظر في التكاليف والمصاريف والإيرادات ومراجعتها والتحقق منها تخطيط وتوجيه جهود العاملين في القسم المالي لدى الشركة الإشراف على مجمل العمليات والأنشطة التي يقوم بها قسم المالية في الشركة تحضير التقارير اللازمة وذلك وفقًا لقوانين، وتعليمات، وسياسات الشركة تقديم التقارير المالية شرح وتفسير لغة الأرقام والبيانات المالية تقديم النصائح بخصوص الأنشطة الاستثمارية واقتراح الاستراتيجيات التي على الشركة اتخاذها الحفاظ على المستوى المالي للشركة تحليل الأنشطة المالية اليومية والروتينية للشركة تقديم الخطط المالية المستقبلية التواصل مع المدققين والمحللين الماليين العمل المباشر مع الأقسام الأخرى من الشركة ومناقشة أهداف الشركة وخططها المستقبلية معهم المساهمة في عمليات التخطيط واتخاذ القرارات عرض وتقديم الخطط الإدارية المالية طويلة الأجل تحليل البيانات والمعلومات المالية ادارة النقدية واستثمار الاموال الفائضة تمويل الشركة من مصادر التمويل المختلفة عند الحاجه ادارة صناديق المعاشات ادارة مخاطر التمويل المختلفة كمخاطر تقلب اسعار العملات والتضخم وتغير اسعار الفائدة وغيرها. إعداد الميزانية التقديرية والرقابة على المصروفات والنفقات وتحديد الإنحرافات ما بين ما كان متوقع والواقع الفعلى ورفع التقارير بذلك لمجلس الإدارة التحليل المالى لأنشطة الشركة ومقارناتها مع الشركات الأخرى من نفس الصناعة وتحديد اسباب الفشل ومعالجتها وتحديد نقاط القوة والعمل على تعزيزها مساعدة جميع وحدات المنشأة وتقديم النصح عندما يتعلق الأمر بالإدارة المالية. وضع خطط توفير السيولة النقدية على المدى القصير و المساعدة فى وضع الخطط الإستراتيجية للمنشاة على المدى الطويل إعداد قائمة التدفقات النقدية وإعداد دراسات الجدوى تقديم الإقتراحات ورفع التقارير لمجلس ادارة الشركة القدرة على التعامل مع اى عجز او فشل مالى محتمل متابعة أرصدة البنوك والأسهم والسندات وتخضير التقارير الخاصة بها ورفعها لمجلس الإدارة بالطبع تنفيذ اهداف للإدارة المالية. المحافظة علي اصول وممتلكات الشركة ومتابعتها القيام بكافة الشئون المالية والخدمات المالية بما في ذلك الحسابات والايرادات والمصروفات وتوجيه العمل بها والتنسيق بينها ، والتأكد من سلامة وفاعلية الاداء فيها وتحقيق الانسجام والتكامل بينها والنظر في جميع المسائل التي ترد في هذا الشأن . العمل علي تنفيذ الانظمة واللوائح والقرارات والتعليمات الخاصة بالشئون المالية والعمل علي تعميمها وشرحها وتفسيرها لجميع الادارات الأخرى في الشركة بما يؤدي الى تعميم الشفافية في الممارسات المالية في الشركة . المشاركة في اعمال اللجان والاجتماعات المتعلقة بمجالات عمل الادارة المالية علي سبيل المثال الاجتماعات الدورية والتنسيقية وكذلك لجان المشتريات بما يؤدي الي تسهيل عمل اللجان وتحقيقها للأغراض التي من اجلها شكلت . التنسيق مع الادارات الأخرى في الشركة من خلال الاجتماعات والاتصالات الدورية ،لتحديد احتياجاتها من التسهيلات والخدمات المالية ، والعمل علي توفيرها من اجل تسهيل عمل هذه الوحدات ومساعدتها في انجاز الاعمال المنوطة بها . المشاركة مع ادارة الحاسب الالي في تحديد الاحتياجات من حزم البرامج المتعلقة بنشاط الادارة من اجل الوصول الي الصورة الكاملة لخطوات العمل في الادارة من اجل زيادة الكفاءة والفعالية في الادارة . الاشتراك في اعداد الميزانية التقديرية ، والتنسيق لإحكام المراقبة على النفقات الاساسية والمصروفات الأخرى ، ودراسة الانحرافات السالبة والموجبة الناتجة من مقارنة المنصرف الفعلي بالمقدر ، ورفع التقارير الدورية عن تلك الانحرافات لصاحب الصلاحية . الاقتراح علي ادارة الشركة الكيفية المناسبة حيال السيولة النقدية ، في زيادة ايراداتها . متابعة حركة الصرف الفعلي وتغذية الحسابات الجارية لمقابلة الشيكات الصادرة والتنسيق مع البنوك علي جدولة التحويلات والسحب علي المكشوف . اصدار تعليمات اقفال الحسابات قبل نهاية العام المالي وتشكيل اللجان اللازمة واعداد المصادقات علي الارصدة المدينة والدائنة وحسابات البنوك الجارية وحسابات الاستثمار والرفع بتلك التعليمات الي صاحب الصلاحية لاعتمادها . العمل علي اعداد الحسابات الختامية للشركة واعتمادها من صاحب الصلاحية تقديم المشورة والرأي لجميع الوحدات الادارية بالشركة في المسائل التي تتعلق بالشئون المالية ، ومعالجة ما يرد من مشكلات بهذا الشأن . تحديث وتنظيم السجلات والبيانات والاحصاءات المتعلقة بنشاطات الادارة وحفظها والاستفادة من الامكانات التقنية في معالجتها ، وتزويد الجهات المختصة بالتقارير والمعلومات والبيانات وفقا للقواعد والتعليمات . تحديد احتياجات الادارة من القوى العاملة والاجهزة والادوات ومتابعة توفيرها . اعداد التقارير الدورية عن انجازات الادارة واقتراحات تطوير الاداء فيها وتقديمها الى المدير العام . الموافقه على أو رفض السقف الإئتماني للعملاء وكذلك مصادر تدبير الأموال سواء من بنوك أو من خلال طرح أسهم جديدة. تقديم المشورة بشأن الأنشطة الاستثمارية وتقديم الاستراتيجيات التي يجب على الشركة اتخاذها الحفاظ على الصحة المالية للمنظمة. رصد كافة التدفقات النقدية والمساهمة بتوقع الاتجاهات المستقبلية وتحليل التغييرات وتقديم المشورة. المصدر : مجلة المحاسب العربي

- بواسطة المجلة

- January 09, 2026

أدوات تحليل ( التقارير ) القوائم المالية

أدوات تحليل ( التقارير ) القوائم المالية أولا : مقارنة القوائم المالية : أ-مقارنة أفقية: وهي تقيس التغير في البند بالزيادة والنقصان من خلال المعادلة التالية: قيمة العنصر في سنة المقارنة – قيمته في سنة الأساس قيمته في سنة الأساس · مقارنة أفقية لقوائم المنشأة نفسها: يتم مقارنة القوائم المالية نفسها لسنة مالية مع القوائم المالية لنفس المنشأة في سنة أو سنوات أخرى. و هذا الأسلوب من المقارنة يعطي القارئ تصورا عن وضع كل مفردة من مفردات القوائم المالية في كل فترة و يمكن أن نبحث عن أسباب التغير و تأثيره حسب أهمية العنصر لديه. · مقارنة أفقية لقوائم المنشأة مع منشآت أخرى: تتم مقارنة القوائم المالية للمنشأة في سنة مالية أو سنوات مالية مع القوائم المالية لسنوات أخرى إما بشكل فردي أو بشكل متوسط مجموعة منشآت. ب- مقارنة رأسية: تتم المقارنة الرأسية للقوائم المالية بنسبة أرقام مفردات القوائم المالية إلى إحدى هذه المفردات التي يرغب المحلل نسبة الأرقام إليها مثل: نسبة أحد المفردات ( النقدية تمثل 90% من الأصول المتداولة) أو نسبة إجمالي تلك المفردات(الأصول المتداولة تمثل 25% من مجموع الأصول) ويمكن للمحلل أن يستخدم التحليل الرأسي و التحليل الأفقي معاً .( نسبة الأصول المتداولة إلى مجموع الأصول لعام 1427 وثم مقارنتها مع الشركات الأخرى) و تجدر الإشارة إلى أن تفسير نتائج المقارنة يترك للمحلل نفسه حسب هدفه من التحليل و حسب الظروف المحيطة به. ثانياً : النسـب المــالية تستخدم النسب المالية في التحليل المالي لاستخراج أو استنباط علاقة بين الرقمين المنسوب أحدهما للآخر . و هذه النسب تساعد على التعرف على وضع المنشأة موضع التحليل. ويمكن تصنيف النسب إلى عدة تصنيفات كما يلي : أ- حسب مصادر المعلومات : حيث يكون مصدر هذه المعلومات إما: أ- قائمة المركز المالي ويطلق عليها (نسب قائمة المركز المالي أو نسب رأسمالية) ب- قائمة الدخل (نسب قائمة الدخل أو نسب النشاط أو نسب تشغيلية) ج- تعتمد على قائمة الدخل وقائمة المركز المالي (نسب مختلطة) ب- على أساس تمثيلها للواقع : أ- نسب فعلية: يتم استخراجها من القوائم المالية الفعلية للمشروع في الماضي والحاضر. ب- نسب نمطية (معيارية): يتم استخراجها من دراسة علاقات العناصر المختلفة من القوائم لمجموعة من المنشآت المتماثلة في نوع النشاط ( خاصة بصناعة معينة). جـ- على أساس مكونات النسبة : أ- نسب بسيطة ( العلاقة بين عنصرين ) ب- نسب مركبة ( العلاقة بين عدة عناصر ) د - على أساس تقويم الأداء : 1أ- نسب السيولة 2- نسبة الأداء 3- نسب الملاءة 4- نسب الربحية .

- بواسطة المجلة

- January 09, 2026

أهمية القوائم ( التقارير ) المالية

أهمية القوائم ( التقارير ) المالية تقديم المعلومات اللازمة لاحتياجات المستفيدين الرئيسين التي تساعدهم على تقويم قدرة المنشأة على توليد التدفقات النقدية التي تساعد على التنبؤ باستمرارها وتحقيقها لنتائج إيجابية. القياس الدوري لدخل المنشأة . تقديم معلومات تساعد على تقويم قدرة المنشأة على توليد التدفق النقدي حيث أن المنشأة مستمرة في نشاطها وتقسم حياتها إلى فترات دورية لإعداد القوائم المالية مستخدمتص في ذلك أساس الاستحقاق. تقديم معلومات عن مصادر الأموال المتاحة للمنشأة وكيفية استخدام هذه الأموال . تقديم معلومات عن التدفقات النقدية ( كالقروض من وإلى المنشأة، استثمارات الملاك، التوزيعات) و تعتبر التقارير المالية المنتج النهائي للمحاسبة و تنقسم التقارير إلى قسمين: تقارير خاصة: تعد استجابة لطلب معين (عن المخزون، حصر الأصول الثابتة، .....) تقارير عامة: تعد وفق معايير المحاسبة المتعارف عليها ليطلع عليها كل ذي علاقة بالمنشأة أو كل مهتم بأمورها (حـ /المتاجرة، حـ/أ.خ ، قائمة المركز المالي) وهذه التقارير قد تكفي المطلع عليها أو تجيب على تساؤلاته حول المنشأة و قد يحتاج إلى المزيد من التحليل و المقارنة للتعرف على واقع المنشأة بشكل أدق و يتم ذلك من خلال تحليل القوائم.

_1.jpg)